本周 (10月25日至10月29日),在A股历史上注定可以载入史册。一周上市14只新股,居然有10只破发,比例高达71.4%;而且,有5只新股:可孚医疗、中科微至、戎美股份、新锐股份、成大生物,居然是上市首日即破发。笔者从1990年12月上交所诞生之日起即关注并研究股市,三十多年来可谓见所未见、闻所未闻!

有人说,新股破发是市场成熟的标志,说明投资者回归理性了;更有人说,新股不败的现象就此结束,这是好事啊!也有人预言,新股破发说明市场转弱见底,很快就要反弹了……

所有这一切全是不顾事实,不顾历史,闭着眼睛说瞎话!

有媒体统计显示,2021年截至10月26日上市的397只新股,有51只上市后最低价跌破了发行价,比例为12.85%;截止26日,仍有42只新股的收盘价低于发行价,即破发比例为10.57%。为什么10多个月破发比仅一成左右,这一周破发比竟高达七成多?为什么之前A股历史上上市首日破发的仅2019年12月上市的建龙微纳一家,即便如此,当日破发也就2.15%,而本周竟有5只新股首日破发,最高的成大生物当日破发居然高达27.3%?

事出反常必有妖,“妖”在哪里?

首先,“妖”在超募,频频超募,大比例超募。笔者上周曾在本报撰文指出,今年以来,注册制下新股定价有逐级走低的趋势,前8个月发行上市的230多家公司,有近七成募不足。此后,保荐人和询价机构便从一个极端走向另一个极端,从“抱团压价”走向频竞高价,仅今年10月一个月,注册制下发行的20只新股,就有16只超募,比例高达80%!看看,从近七成募不足到八成超募,这是什么行为?不要总是指责股民不成熟,不成熟的恰恰是那些有资格保荐和询价的大机构,在这里,说“不成熟”实在是客气的。

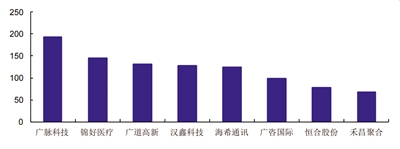

回头看看那些破发的新股,几乎全是大比例超募的:可孚医疗超募370%(以实际募资除以计划募资、未扣除发行费用,下同),戎美股份超募315%,凯尔达超募291%,成大生物超募224%,中科微至和新锐股份均超募222%,深成交超募165%。而同在10月发行上市并未超募的注册制新股,如严牌股份、百胜智能、久盛电气等,就不在破发队伍中。

第二,“妖”在高于二级市场的超高溢价发行。例如,C戎美发行市盈率49倍,同日二级市场行业平均市盈率为23.68倍;深成交发行市盈率40.69倍,二级市场行业市盈率31.9倍;中科微至发行市盈率61.31倍,二级市场行业市盈率36.85倍;凯尔达发行市盈率59.66倍,二级市场行业市盈率37.35倍;汇宇制药发行市盈率50.7倍,二级市场行业市盈率37.99倍。

超高溢价发行对市场带来的危害我们见得太多了。君不见,当年90元发行的华锐风电,最后股价不足1元钱,黯然退市;还有发行市盈率73倍、发行价高达148元的海普瑞,从2010年上市至今11年过去了,目前股价仅十几元,复权也就27-28元。如此一幕幕的惨剧真的是理性、是市场成熟的表现吗?

凡注有"天津滨海网"或电头为"天津滨海网"的稿件,均为天津滨海网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"天津滨海网",并保留"天津滨海网"的电头。